ファクタリングとは 図解で解説

ファクタリングとは、売掛債権を専門の業者に譲渡し、本来の決済日よりも早く現金を手に入れる資金調達方法です。

企業間の取引では、売り上げたその場で現金決済するのではなく、売掛金や手形といった売掛債権による「掛取引」で行われるのが一般的です。

債権の決済期日が到来して現金が入金されるまでは、通常数ヶ月、最長で1年程度の期間を待つ必要があります。

入金までの間にも、仕入費用・必要経費などのコストは日々発生するため、現金が不足して資金繰りが困窮してしまうことがあります。

ファクタリングで債権を譲渡すれば、こうした入金までのライムラグを無くし、スピーディに現金を手に入れることが可能です。

ファクタリング利用時には、ファクタリング会社に対して買取手数料を支払う必要があり、債権の額面全額を現金化できるわけではありません。

しかし急ぎで現金が必要な企業にとって心強い資金調達手段であるため、人気が高まっています。

ファクタリングの仕組み

ファクタリング利用時の流れについて説明します。

ファクタリングの利用者は、買い取って欲しい売掛債権を決めたうえでファクタリング業者に申し込みを行います。

申し込みにあたっては買取申込書のほか、売掛債権の存在を証明できるさまざまな書類を提出しなければなりません。

たとえば、売掛金が発生した取引の発注書、請求書のコピーや、売掛先との継続的な取引があることを示す通帳のコピーなどを求められることが多いようです。

ファクタリング会社は、提出した書類をもとに審査を行います。

審査基準は業者によって異なりますが、総じて金融機関の融資における審査よりは基準がやさしいようです。

審査に通ったら、買い取ってもらった売掛金の額面から手数料分を差し引いた金額が振り込まれます。

その後、売掛債権の本来の期日が到来したら、売掛先から入金された代金をファクタリング業者に送金し、取引はすべて完了となります。

ファクタリングとでんさいの違い

数年前から利用が開始された、債権管理の仕組みに「電子記録債権(でんさい)」というものがあります。

電子記録債権は企業間の取引によって発生した債権を電子的に記録し、債権の譲渡や割引などもパソコンやFAXなどの方法によって完結できる仕組みです。

キャッシュレスの利用が拡大しており、法人間でのお金のやり取りも今後どんどん電子化がス進むと言われています。

そこで金融業界全体で電子記録債権の利用を推し進めており、関係省庁も後押ししています。

電子記録債権も、従来の売上債権と同じようにファクタリングで売却することが可能です。電子記録債権は「でんさいネット」と呼ばれる銀行間ネットワークでやり取りされるので、銀行系列のファクタリング会社が買い取ることが多いようです。

電子記録債権は信頼できるシステム上にあるため非常に透明性が高く、スピーディにファクタリング契約を完結させることができます

。また売却する先が銀行系の会社なら、信用力も高く安心して取引することが可能です。

電子記録債権のファクタリングはメリットが多いため、今後電子記録債権の利用とともにファクタリングのニーズも高まっていくことでしょう。

実際に銀行系の子会社でファクタリング業務を手掛ける会社も増えてきています。

ファクタリングの種類は5つある

ひとことにファクタリングと言っても、取引の内容によってさまざまな種類があります。ここではそれぞれの特徴について説明していきます。

買取ファクタリング

買取ファクタリングは、売掛債権を買い取ってもらうことで決済期日前に現金化する取引です。ファクタリングの中では、最も一般的な形態といえるでしょう。

他の資金調達方法よりもスピーディに現金を手に入れられ、買取の審査も比較的ゆるいというメリットがあります。

ただし買取の際には、決められた手数料が差し引かれることになります。業者によっては高い手数料を請求されることもあるため、希望していた金額を手に入れられなかった、ということがないよう注意が必要です。

保障ファクタリング

保証ファクタリングは、売掛債権に保険を掛けることによって、債権が回収不能になるリスクを避けるためのサービスです。回収不能リスクを抑え、資金繰りを安定させたい場合に適しています。

取引先の倒産などによって売掛金が回収不能に陥った場合でも、保証ファクタリングの契約範囲内でファクタリング業者から保証金の支払いを受けることができます。

ただし、取引先から正常に債権を回収できたとしても、保証料は帰ってきません。あくまで保険であるという点に注意してください。

一括ファクタリング

一括ファクタリングは、債権者・債務者・ファクタリング業者が3社で契約をむすび、債権者と債務者間で発生する債権について一括でファクタリングを実行するものです。

債権をすべてファクタリング業者経由で決済することで、債務者は支払い業務を効率化することができますし、債権者側も回収手続きを簡略化することができます。このように円滑な資金調達ができることが大きなメリットです。

デメリットとしては、必ず3社すべてが契約に参加しなければならないため、導入までに各者の調整が必要なこと、また全ての決済に手数料が発生することに注意が必要です。

国際ファクタリング

国際ファクタリングとは、貿易取引をする企業が海外に輸出する際、代金を確実に回収するためのサービスです。

海外企業との取引では信用調査をするのが難しく、商品やサービスの代金を回収できないリスクが高まります。そのため、リスク軽減の対策をとっておくことが重要です。

国際ファクタリングでは、海外との資金決済をファクタリング会社が仲介し、確実に売掛債権を回収することができます。

さらにファクタリング会社が代理で信用調査も行なってくれるので、安心できます。ただし輸出ファクタリングは、メガバンク系列のファクタリング会社くらいしか取り扱いがありません。

医療ファクタリング(診療報酬債券ファクタリング)

医療ファクタリングは、病院などの医療機関が国保や社保に請求する診療報酬債権を現金化するサービスです。

医療機関では、医療サービスの対価を国民保険や社会保険に請求してから実際に入金されるまで、およそ2ヶ月かかります。医療ファクタリングを使って債権を現金化すれば、資金繰りを安定させることができます。

医療ファクタリングのメリットは手数料が安いことです。国保や社保は信用力が非常に高く、回収不能リスクが低いためです。

ただし医療ファクタリングも、すべてのファクタリング会社が実施しているわけではありません。一部専門的な業者がサービス提供していることが多いです。

2社間ファクタリングと3社間ファクタリング

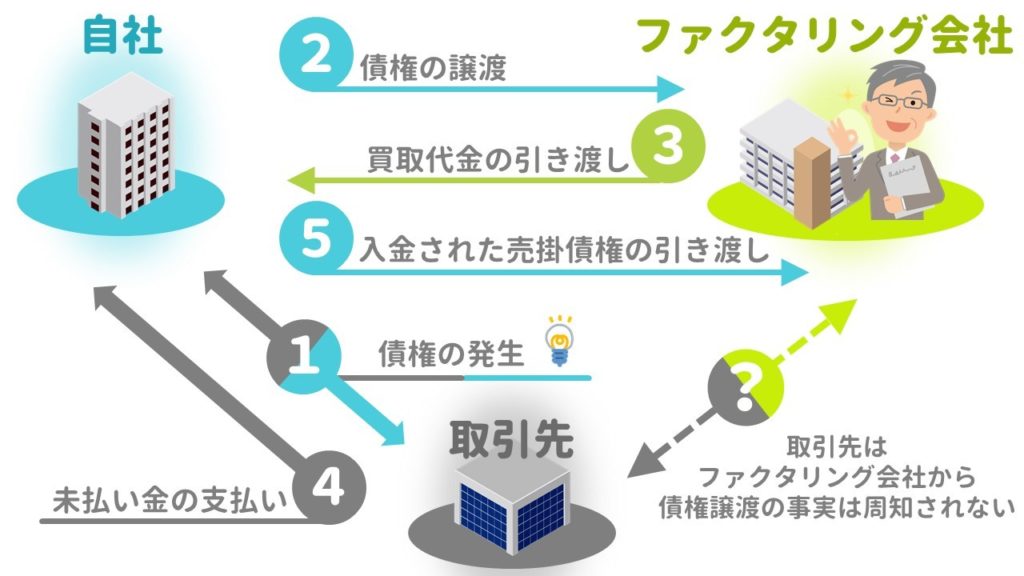

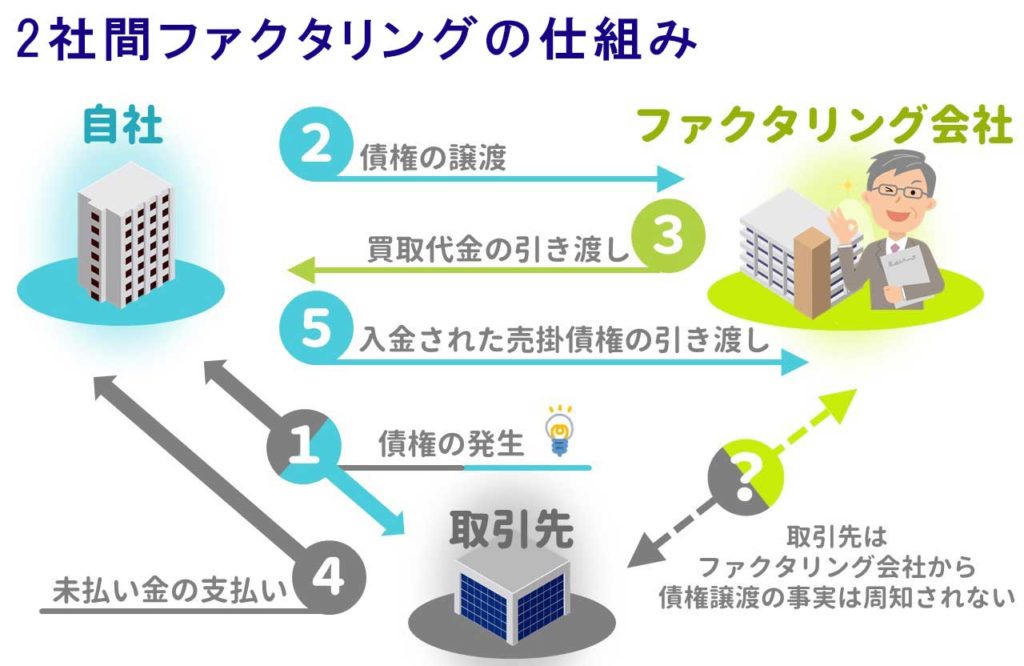

ファクタリングには実は2社間ファクタリングと3社間ファクタリングの2種類の仕組みが存在します。

2社間ファクタリングが自社とファクタリング会社の間で完結する取引であるのに対して、3社間ファクタリングはこれに債務者(取引先企業)を加えて行う仕組みです。

両者は取引形態が異なるだけでなく、手数料などの費用負担や売掛先との関係性に大きな影響を与えます。

債権を売却するという点においては2社間も3社間も同じです。

しかし、2社間の場合は債権譲渡通知を取引先企業に行わないため、「取引先に知られずに資金調達が可能」というメリットを有しています。

逆に3社間の場合は、債権譲渡通知により債権の信頼性を確保することができるため、2社と比べて割安な手数料で資金を手にすることが可能です。

ファクタリングを利用する際は、これらの性質を把握した上で「自社にとってどちらが好ましい仕組みであるか」を検討する必要があるでしょう。

2社間ファクタリング

2社間ファクタリングとは、利用者とファクタリング会社の2社間でファクタリング契約を締結する取引のことを言います。

取引の流れは以下のとおりです。

2社間ファクタリングの取引の流れ

2.ファクタリング会社は売掛債権の額面に応じた金額を利用者に支払う

3.債権の期日が到来したら、利用者は取引先から売掛金を回収する

4.利用者はファクタリング会社に回収した売掛金を支払う

2社間ファクタリングのメリット

2社間ファクタリングでは、債権を譲渡することについて売掛先から承諾を受けることなく現金化できます。

そのため、取引先に経営状態悪化の事実を知られず、会社としての信用を損なうリスクを避けられます。

また手続きが簡単なので入金までのスピードも速く、最短で申し込み即日に現金化できる業者もあります。

2社間ファクタリングのデメリット

2社間ファクタリングは売掛金の回収リスクをファクタリング会社がリスクを背負うことになります。

そのため、ファクタリングを利用する手数料は2~20%程度と3社間ファクタリングに比べ、高めに設定されているので注意が必要です。

また大手のファクタリング会社では2社間ファクタリングを取り扱っていないことが多く、個人事業主を対象としていない会社もあります。

2社間ファクタリングを利用するときは、ファクタリング会社をきちんと選ぶことが重要です。

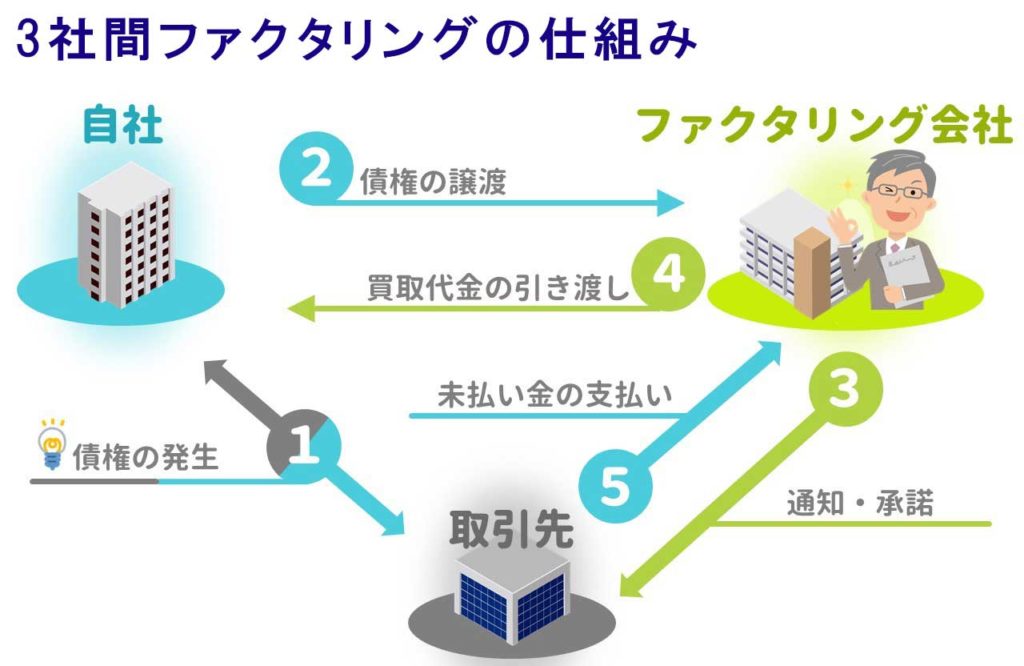

3社間ファクタリング

3社間ファクタリングとは、利用者とファクタリング会社に取引先を加えた3社間でファクタリング契約を締結する取引のことです。

取引の流れは以下のとおりです。

3社間ファクタリングの取引の流れ

1.利用者がファクタリング会社に売掛債権の譲渡を申し込む

2.利用者は取引先に対して売掛債権を譲渡することを通知し、承諾を得る

3.債権譲渡の事実を明確にする目的で、法務局で債権譲渡の登記を行う

4.ファクタリング会社は売掛債権の額面に応じた金額を利用者に支払う

5.債権の期日が到来すると、取引先はファクタリング会社に直接債権金額を入金する

3社間ファクタリングのメリット

3社間ファクタリングの手数料は2〜5%程度が相場であり、2社間に比べて非常に安いというメリットがあります。

また3社間ファクタリングは大手銀行系のファクタリング会社で提供しているので、安心して利用することが可能です。

3社間ファクタリングのデメリット

一方、債権を譲渡することは必ず取引先に通知しなければならないので、経営悪化の事実を知られて信用不安につながることもあります。

また契約の参加者が増える分、手続きに時間がかかってしまうので注意が必要です。

2社間ファクタリングのように最短即日で資金化はできないので、急ぎの方には向いていません。

ファクタリングの契約から資金化までの流れ

ファクタリングの申し込みから契約・資金化までの流れは、以下になります。

ファクタリング会社へ問合せ

ファクタリング会社の公式サイトからフォームやメールを通じて連絡を行います。この時点で大まかな債権額や希望する入金日などを入力するフォームがありますので送ります。

ファクタリング会社への問い合わせはWEBサイトか電話がもっとも多いですが、オンラインファクタリングなどインターネットでの連絡から契約まで完結している会社が増えていますので、オンラインでの連絡がおすすめです。

この際に大まかな買取金額が提示される場合もあります。

審査

ここから買い取りを希望し、契約を進めるために審査が行われます。

この際に必要書類を提出します。

必要な書類はファクタリング会社によって微妙に異なりますが、下記の書類は必ず必要です。

ファクタリング必要書類

・直近3ヶ月分の預金通帳のコピー

ファクタリング審査が早くなる書類

・印鑑証明書

・会社の業績がわかる書類(決算書・確定申告書)

・売掛先との取引に関する基本契約書(取引条件が分かるもの)

・売掛先との具体的な取引内容がわかる書類(発注書・納品書・請求書)

・入金履歴のある通帳

なお、審査では、対談や面談を求めるファクタリング会社も少なくありません。

特に買い取る売掛金の額が大きいところや、個人事業主を対象としない老舗のファクタリング会社は対面を必須としています。

これは、債権が存在することを証明書類や、自社の経営状態などを明らかにした書類を提出することになりますがご自身や担当者の身なりや挙措も審査対象の1つとしているからです。

もしそうなった場合は、服装や時間厳守など、基本的なマナーも忘れずに注意しましょう。

なお、最近はオンラインで完結するものも増えていますので資金が欲しい期間が短い場合は、対面式のファクタリング会社はおすすめできません。

ファクタリング契約

いよいよ契約段階です。契約書の内容は必ず確認し、「見積もり書や自身の認識と相違点が無いか」を忘れずに。契約書にサインしてからでは遅いので、必ずチェックすべき項目です。

こちらも最近はデジタル契約で認証し、契約とするファクタリング会社もありますので実際に印鑑を押すことも少ない場合があります。

ファクタリング会社からの入金

契約が完了すると、1営業日以内にファクタリング会社から契約内容に従い資金が入金されます。

手渡しによる契約をするファクタリング会社もありますが、少なくなってますし、悪徳の場合もありますので銀行振り込みを選びましょう。

ファクタリング会社への支払い

2社間ファクタリングを契約した場合、取引先から期日通りに入金が入ったタイミングで契約したファクタリング会社へ該当する金額を振り込みます。

これでファクタリング会社との契約は完了です。

ファクタリングを検討すべき中小企業・個人事業主

ファクタリングは、銀行融資などに比べてもおすすめの資金調達方法です。

従来、企業や個人事業主が資金調達する方法は、銀行融資を受ける方法が一般的でした。しかし、融資は入金されるまでに時間がかかってしまう問題点があります。

また銀行は慎重に融資先の経営状態を見極めようとするため審査が非常に厳しく、場合によっては借り入れできないなどのデメリットがありました。

ファクタリングは、銀行の融資に比べて審査基準が緩やかなところが多く、赤字や税金滞納を起こしていても問題なく債権譲渡を受けてくれるところもあります。

また最短即日でスピーディに現金化できるといったメリットもあります。

またファクタリングは、担保や保証人を差し入れる必要がないため、小規模な事業者でも気軽に利用することができます。

ファクタリングは、以下のような中小企業・個人事業主におすすめです。

・赤字続きや税金滞納中など、融資を受けられる見込みがない場合

・その他資金調達する手段が見つからない場合

詳しく解説します。

深刻な現金不足

資金繰りの悪化で現金が足りなくなったとき、金融機関の借り入れがまず一番思い浮かぶと思いますが手続きが多く時間もかかっておすすめできません。

何より審査が長いのです。

その点、ファクタリング、特に2社間ファクタリングであれば最短で即日資金化が可能です。

赤字続きや税金滞納中

会社の決算が赤字続きで、銀行からも融資を断られ、しかも法人税などの税金も滞納していまっている。。

実は法人で税金を滞納している例は多く、まず金融機関の審査は通りません。

しかし、ファクタリングは売掛債権を買い取るので審査の対象はあなたの企業の実績ではなく、請求書を審査します。

そのため、赤字だったり税金を滞納していてもファクタリングを依頼することは可能です。

資金調達の方法がみつからない

起業したての会社では信用力が低く、まとまった資金調達は難しいのが一般的です。

エンジェルと呼ばれる投資家やベンチャーキャピタルなどから出資を受けることも可能ですが、即日で出資はまずありえません。

少しでも事業が動き始めて取引があるのであれば、ファクタリングで資金調達も可能です。

取引先や周りにバレずに資金調達したい

金融機関などからの資金調達はどこの会社も行っていますが、それが前向きな資金調達ばかりとは限りません。

資金繰り改善のための追加融資の場合もあります。

そうなると噂が周り、取引先からのイメージがよくありません。

そういったとき、ファクタリング、2社間ファクタリングは取引先には一切知られませんから安心です。

また周りの人に知られないかと不安になることもありますが、オンラインファクタリングを利用すれば、申し込みから契約、入金まで一切ファクタリング会社と会うことなく完結するので誰にもバレることはありません。

ファクタリングが利用されている業界

ファクタリングはどの業種や業界の会社でも利用することが可能です。特にここ数年で利用されることが増えている業界の事例をご紹介します。

医療・介護業界

医療・介護業界は、国保や社保など公的な機関に対する債権をファクタリングによって現金化することができます。こうした債権は信用力が非常に高いため、安い手数料で資金調達できることが多いです。

建設業界

建設業は1件あたりの受注金額が大きい反面、完成まで支払いがされないことも多いため、入金までの人件費や仕入れ費用などの支払いにより資金繰りが困窮しやすい業界です。

ファクタリングで資金をつなぐことの恩恵が非常に大きいため、時間がかかる銀行融資よりもファクタリングの利用をおすすめします。

IT業界

I T業界も建設業と同じく、支払いが後ろにずれることにより資金繰りが困窮しやすいものです。

またソフトウェアのシステムの開発は人手が不可欠であるため、人件費の支払いによる定期的なキャッシュアウトが大きい業界です。

ファクタリングによる資金繰りの安定効果が大きいといえます。

アパレル業界

アパレル業界は仕入れから販売まで時間がかかるため、一時的な資金繰りの悪化を起こしやすいものです。また季節商品も多く、売り上げの繁閑が激しいことも特徴です。

ファクタリングにより、現金の不足に対応することができます。

飲食業界

飲食店の業界は、仕入れから売り上げまでの時間は短いですが、夜の飲食関係になると、入金までの支払いサイトが伸びることも少なくはありません。

取引実績がしっかりしていれば、飲食業界でもファクタリングは利用可能です。

コンサルタント業界

以外に知られていないのがコンサルタント業界でのファクタリング利用です。

月額契約などのコンサルタント業務であれば、毎月の入金が行われます。しかし、3か月ごとのコンサルティング報酬などまとまった形での支払いを希望するクライアントも多く、安定的な入金ではない契約もよくあります。

その点でファクタリングによる早期資金化が行われることがあります。

ファクタリングは違法?

ファクタリングは、会社の資産である売掛債権を譲渡して現金化するだけの取引です。そのため法律上は全く問題なく、安全に資金を調達することができます。

ただし、過去にはファクタリング会社を装って売掛債権を担保に高い金利で貸金業を営んでいた悪徳業者が、利息制限法などの法律により取り締まりを受けた事例があります。

後述するような悪徳業者には気をつけるようにしましょう。

悪徳ファクタリング会社に騙されないためには

ファクタリング会社の多くは便利なサービスを提供しており信頼できる業者ですが、中には悪徳業者や闇金業者が混じっていることもあります。

彼らの多くは貸金業法の規制強化により業務転換を行った「ヤミ金業者」です。ファクタリングと見せかけ違法な融資を持ち掛けたりするので、住所や連絡先等に不審な点がある業者は避けましょう。

なぜなら、ファクタリング業を営むには免許などがいらないので、反社会的な勢力が入り込みやすいのです。

悪徳業者を利用してしまうと法外な手数料を取られて、かえって資金繰りを悪化させてしまうこともあります。

業者を選ぶ際には、以下のような方法で信頼できる業者か確認するようにしましょう。

悪徳ファクタリング会社の注意ポイント

・インターネットなどで、悪い評判や口コミがないか調べる

・提示された手数料が相場に照らして安すぎないか確認する

(悪徳業者は安すぎる手数料を提示して客寄せをすることが多い)

・契約書の内容をしっかり精査し、条項に問題ないか確認する

こうした確認作業をしているにもかかわらず、ファクタリング業者が契約を急がせるような振る舞いをする場合には、その業者との取引は避けましょう。

ファクタリング会社を比較する際のポイント

ファクタリング会社を比較する際は、主に以下の点に注意して選びましょう。最近では、2社間ファクタリングの会社がとても多いので手数料の安さだけで申し込まずにきちんと把握しましょう。

ファクタリング会社の比較ポイント

ファクタリング会社のここがポイント

・入金スピードはどの程度か?

・相見積に対応しているか?

取引の流れが明示されているか?

取引の流れは決して均一ではなく、ファクタリング会社によって微妙に異なります。

基本的な流れやフローを紹介している企業ほど親切であり、信頼性も高いです。

また、コールセンターやチャットでの問合せフォームを設けている会社であれば、取引に不慣れな方でも気兼ねなく質問が行えます。

・コールセンターやチャット窓口が設置されているか?

・説明や対応は丁寧か?

などサービス面も比較して、慎重に検討を進めましょう。

入金スピードはどの程度か

資金調達において入金スピードは非常に重要です。

どれほどコストが安くとも、審査や入金に長い時間をかける会社は魅力的とは言えません。

「目標となる入金期日に間に合う取引が行えるのか?」は、ファクタリング会社と取引する際に、必ず比較すべき項目です。

相見積に対応しているか?

相見積もりは、ファクタリングを使う際に欠かせない取引です。 ファクタリング会社の多くは中小企業であり、同じ債権を取引しても、提示される手数料の幅はまちまちです。

そのため、相見積もりを取って比較することで、より有利な条件が引き出せることも。ただし、相見積もりに対応していない会社も多いので、事前に確認すると良いでしょう。

ファクタリングの手数料は各社で違う

ファクタリングの手数料比較は、欠かすことができません。

そもそも、ファクタリングの手数料は会社ごとの差が大きく、相場に対する理解が不可欠です。基本的にウェブサイトを見比べたり相見積もりを取ることで、取引債権に対する相場観が見えてくるので、積極的な比較情報の収集を行いましょう。

ファクタリング手数料比較の重要ポイント

・相見積もりで複数社を比較する

手数料の相場の理解も大切

既に触れた通り、ファクタリングの相場は「2社間または3社間ファクタリング」で大きく決まってくるので、取引形態ごとの手数料相場も把握しておくと良いでしょう。

・2社間ファクタリング:5%~20%

・3社間ファクタリング:数%~10%

ファクタリング業界は今競争激化の流れにあり、手数料相場の下落が続いています。今後もこの傾向はしばらく続くものと見られており、これから取引を行う方にとって有利です。

特約で割安手数料の提供も

債権はたとえ同じ額面でも、自社や取引先の情報により様々な相違点が生じます。そのため、ファクタリング業者の中には掛目を設定して債権の一部のみを引き受けたり、償還請求権(リコース)を付与してリスク回避を図る会社もあります。

これらはいずれも手数料の減額に繋がる特約なので、場合によっては交渉しても良いでしょう。